資産運用を始めたいけど、知識ゼロの初心者だから何から始めればいいのか分からない。そもそも資産運用にはどんな種類があるの?毎日忙しくて勉強する暇がない僕でもできる運用法があれば教えてほしい!

こんなお悩みを解決します。

- 資産運用とは何か

- 初心者でも資産運用を始めるべき理由2つ

- 資産運用の種類とリスク

- 初心者につみたてNISAがおすすめな理由3つ

今回は、資産運用を始めたいと思っているみなさんに、”資産運用の基礎知識“、”初心者におすすめの資産運用“を解説していきます。

資産運用、と聞くとなんだか難しそうなイメージがありますよね。。

しかし蓋を開けてみると(何で運用するかにもよりますが)、最初に毎月積み立てる金額を決めて、あとは放置するだけでOKなんです。

つまり、お金の知識が全然なくても、(少し勉強するだけで、)問題なく資産運用を始めることができます。

僕自身、今となってはFPの資格を持つほどですが、資産運用を始めた頃は”お金の知識ゼロ”のド素人でした。ですが、分からないなりにも行動に移したことで、将来の漠然とした「お金の不安」が徐々に解消されていきました。

なんの知識もないから不安でなかなか始められない…という方も全然OKです!

本記事では、知識ゼロの初心者が何をすべきかも明確に記載していますので、ぜひ最後まで読み進めていってください。

豊かな人生を目指して、一緒に学んでいきましょう^^

資産運用とは?

資産運用とは、

- 預貯金

- 外貨預金

- 保険

- 株式

- 債券

- 投資信託

- コモディティ

といった金融商品を利用して、効率的に手持ちの資産を増やしていくことです。

それぞれの金融商品については、後で詳しく解説します!

資産運用を始めるべき2つの理由

初心者でも資産運用を始めるべき理由は以下の2つです。

- 資産分散でリスク分散

- 銀行預金だけではお金が増えない

1つずつ解説していきます。

資産を分散するでリスクを低減

資産運用を始めるべき理由の1つ目は、資産を分散することでリスクを低減できるからです。

ん?どういうこと?

例えば、自分の資産を全て日本円で持っているとします。この場合、国が財政破綻して日本円が無価値になってしまったら全財産を失うことになります。ですが、資産を他の金融商品に変えて分散させておけば、全損のリスクはなくなるということです。

1つのカゴに入った卵を、複数のカゴに分けるイメージを持つと分かりやすいですね。

卵を複数のカゴに分けておけば、1つのカゴがひっくり返ってしまっても被害が少なく済みます。

日本円、米ドル、中国元などの通貨などの法定通貨の価値は、国の信用度に依存します。

「日本経済はオワコン」と言われる中、日本円だけ持っておくことの方がリスクになり得るんです。

銀行預金だけではお金が増えない

2つ目の理由は、銀行預金ではお金が増えないからです。

預けるところなんだから、そりゃそうだよね?

昔は銀行にお金を預けるだけでお金が増える時代があったんだよ…

日本経済がバブルで盛り上がっていた頃、銀行金利は年7%もありました。

100万円を預けるだけで、1年後には107万円になるということです。

貯金するだけでお金が増えていたので、投資をする必要なんてなかったんですね。

そのため、”貯金こそ正義”という感覚が根付いてきたんです。

僕らの親世代が”投資に前向きでない理由”が、なんとなく分かりますね。

しかし、現在の銀行金利は0.001%。100万円を預けていても、10円しか増えない計算になります。

インフレリスクを考える

現金を保有しているだけでは、その価値はどんどん下がっていきます。なぜなら、経済が成長するにつれ、物の価格も上がるからです。(物価が上がる=インフレ)

一般的に、インフレ率は年2%が理想と言われています。順当にインフレが進むとした場合、今年100万円で買える車は、次の年に買おうとすると102万円になります。

つまり、時間が経つにつれ、同じモノを同じ値段では買えなくなってしまうということです。

銀行金利は0.001%なので、お金を銀行に預けるだけではインフレ(2%)についていけません。

これを解決するためには、インフレ率を上回るように資産を運用していく必要があります。

でも初心者には難しいでしょ…?

年率リターンが平均3〜5%といわれる米国インデックス指数に連動した投資信託への投資なら、投資初心者でも実現可能です。

投資知識ゼロだった僕でも、それなりの結果を出すことができました。以下の記事で、1年間の運用実績を公開しています。ご参考までに。

どんな金融商品がある?

金融商品といっても、その種類は様々です。

- 預貯金

- 外貨預金

- 保険

- 債券

- 株式

- 投資信託

- コモディティ

それぞれのリスクと流動性(出し入れのしやすさ)の相関は以下のようなイメージです。

1つずつ簡単に解説していきます。

預貯金

1番イメージしやすいのが、預貯金ですね。

預金にも種類がありますが、大まかに以下の2つに分けられます。

- 流動性預金…満期がなく、いつでも出し入れ可能

- 定期型預金…満期があり、中途換金にペナルティが発生する場合も

外貨預金

外貨預金とは、日本円以外の通貨で行う預金のことです。

日本円以外の通貨を保有する理由は、

- 円安(円の価値が下がる)のリスクヘッジ

- 日本の金利より他国の方が高金利だから

などです。

流動性こそ下がりますが、経済状況をみて外貨を持っておく、というのも選択肢の1つです。

保険

保険といっても種類は様々ですが、今回は保障と貯蓄を兼ね備えた、資産性のある保険を例にします。

養老保険

一定期間内に死亡した場合には死亡保険金が支払われ、満期まで生存していた場合には満期保険金が支払われるというタイプの保険です。

株式投資ほどのリターンは見込めませんが、普通に貯金するよりも金利は高くなります。

個人年金保険

契約時にさだめた一定の年齢に達すると、年金を受け取ることができる保険です。

受け取り方は

- 生存している間、年金が受け取れるタイプ

- 生存している一定期間、年金を受け取れるタイプ

- 生死に関係なく、一定期間年金を受け取れるタイプ

など、さまざまです。

- メリット…保証付き。保険料控除が使える。

- デメリット…手数料が高め。中途解約は元本割れのおそれがある。

債券

債券とは、国や企業などが、投資家からお金を借りるために発行する借用証書のようなものです。

債券には、

- 国が発行する「国債」

- 地方公共団体が発行する「地方債」

- 一般企業が発行する「社債」

などがあります。

債券には満期が設定されており、満期まで所有していると、額面金額で償還されます。(額面金額で換金できるということ)

また、債券の価格は常に変動しており、時価で中途換金することもできます。

債券には大きく以下の2つに分類できます。

- 定期的に一定の利息が支払われる「利付債」

- 利息がない代わりに額面価格よりも低い価格で発行される「割引債」

つまり、債券で収益を出す方法は大きく次の3パターンです。

- 利付債で定期的に利息をもらう

- 額面価格(売却価格)よりも低い価格で買える割引債を買う

- 中途換金で値上がり益を狙う

イメージはこんな感じです。

株式

株式とは、株式会社が資金調達のために発行する証券のことです。

「期限のない債券」とも言えますね

株式を購入した人を株主といい、株主は会社が生み出した利益の一部を、分配金として受け取ることができます。

株式は証券取引所で売買されており、国内には東京や名古屋、福岡などにあります。

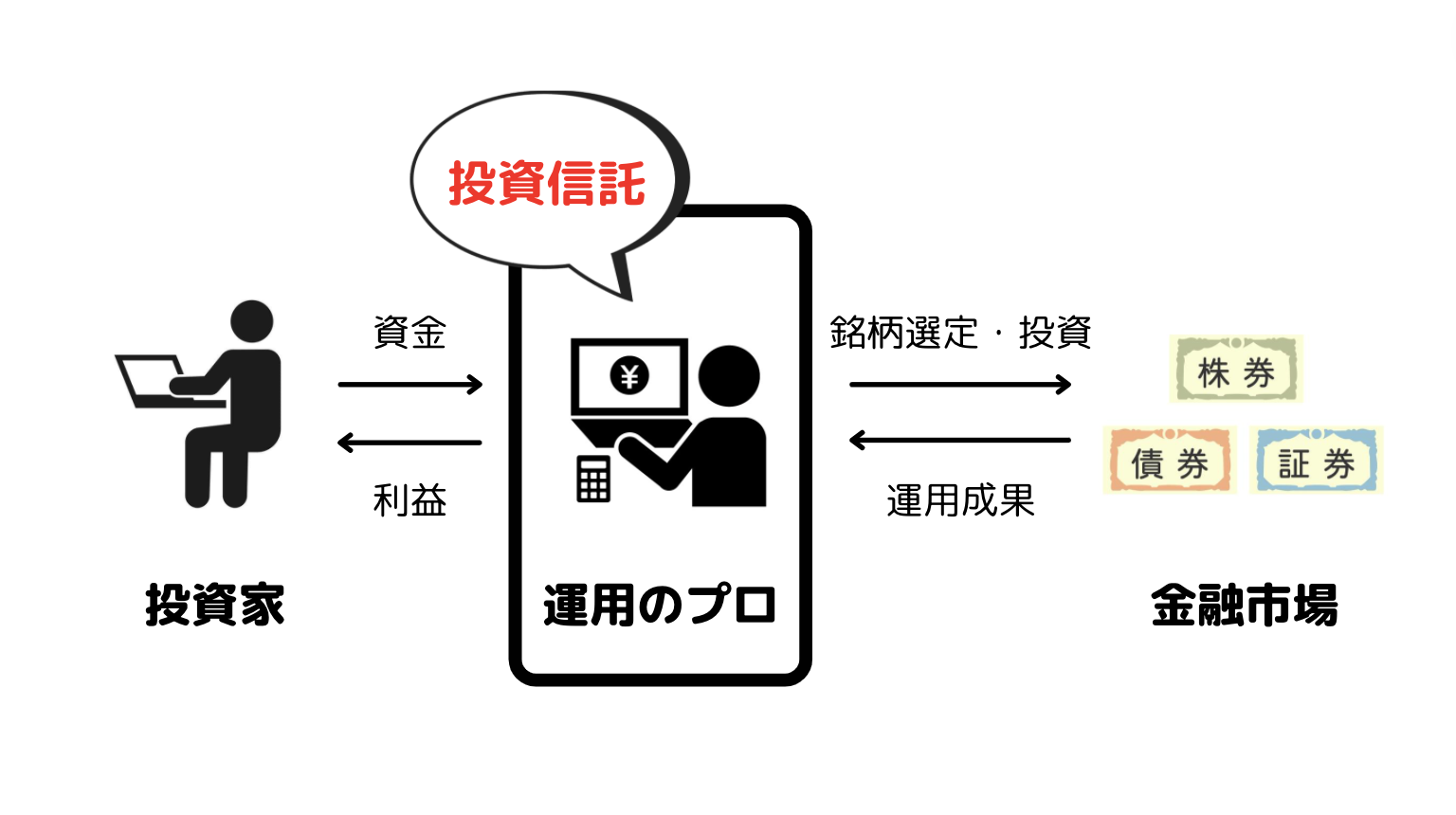

投資信託

投資信託とは、投資家から集めた資金を、運用のプロが株式や債券に分散投資して、そこで得た利益を投資家に分配する仕組みの金融商品をいいます。

弁当で例えると、投資信託は色々な具材の詰め合わせパック。

株式や債券は、詰め合わせパックを構成する1つ1つの具材を指します。

投資信託は、

- 資金を集める販売会社

- 運用の指図を行う運用会社

- 資金管理を行う管理会社

で構成されており、それぞれ役目が異なります。

1つの企業の株式を保有するのはリスクが大きくなります。

しかし投資信託は、投資先が分散されているので、投資信託を購入すること自体がリスクを低減になるんです。

本記事では説明を省略しますが、投資信託の中でも、証券取引所に上場しているものをETF(イーティーエフ)といいます。詳しくは【初心者OK】投資信託とETFの違いを分かりやすく解説!初心者はどっちを買うべき?で詳しく解説しています。

コモディティ

コモディティとは、”商品”のことで、

- 金、銀、プラチナ

- ビットコイン

- 原油

- 天然ガス

- 農業商品

などがこれにあたります。

コモディティのメリットは、リーマンショックなどの金融危機の際に、価格が左右されにくいということです。(左右されることもあります)

ポートフォリオの一部に、少しだけコモディティを組み込む、というのも1つの選択肢です。

僕自身、趣味程度に仮想通貨も保有しています。

ただ、仮想通貨は価格のボラティリティ(変動率)が激しいので、購入は必ず余剰資金で行いましょう。

以下で仮想通貨の始め方を詳しく解説しています。

初心者は何から始めればいい?【結論:まずはつみたてNISAから】

資産運用を始めるなら、まずはつみたてNISAを利用するのがおすすめです。

つみたてNISAとは、少額投資非課税制度のことで、投資の運用益が非課税となる制度です。通常、投資の運用益は20.315%課税されますが、つみたてNISAを利用すれば、それらが非課税となります。

つみたてNISAが初心者におすすめな理由は、以下の3つです。

- 少額から積立できる

- 長期投資によりリスク分散

- 金融庁お墨付きの商品しかないので安心

1つずつ解説していきます。

理由①少額から投資できる

つみたてNISAは、100円から積み立てが可能です。最大3.3万円まで積立可能、というだけであって、非課税枠を限度いっぱい使う必要はありません。

そのため、

- 投資に回す資金が少ない

- リスクが怖い

という方でも、月100円であればハードルも低いので気楽に始められますよね。

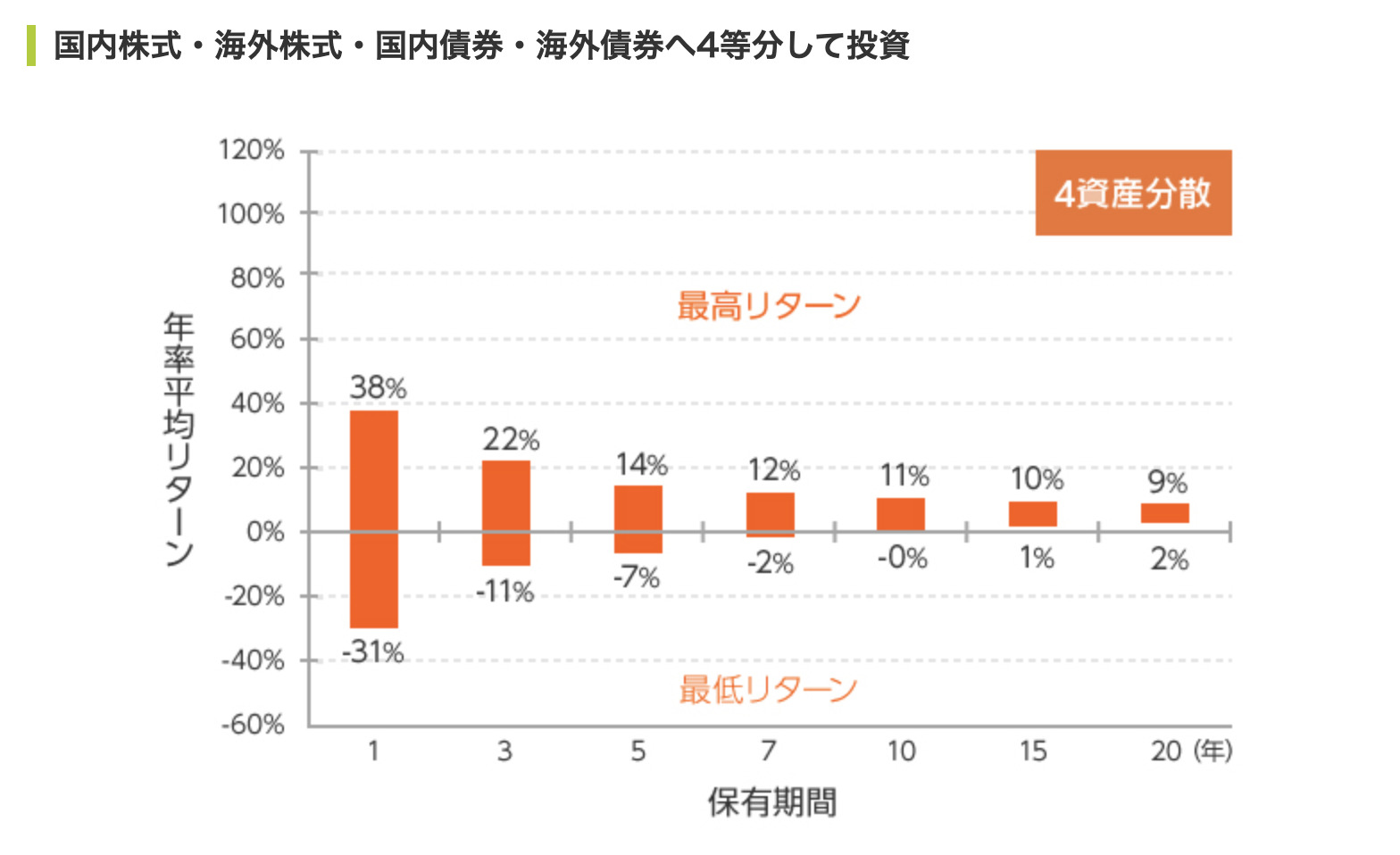

理由②長期積立によりリスク低減

つみたてNISAでは、20年もの長期間で資産を運用していきます。

一般的に、運用期間が長くなればなるほど、元本割れのリスクは小さくなります。

以下は、投資期間別にみた年率平均リターンの推移です。

このデータから分かるように、運用期間が長ければ長いほど損をするリスクが小さくなります。

このデータに限って言えば、10年以上運用していれば、マイナスになることはないということですね。

積み立て購入によるリスク分散

毎月定額を積み立てて購入することにより、リスク分散も可能です。

購入する金額さえ固定してしまえば、価格が高いときには少なく、価格が低いときには多く購入することになり、購入価格を平準化できます。(これをドルコスト平均法といいます)

価格が下がるタイミングを予想して一括購入する、という手もありますが、初心者のうちはやめておきましょう。

なぜなら、”株価がどう動くかは誰にも分からないから”です。

資産運用では、長期的な目線を持ちつつコツコツ運用できるかが、リスク低減のカギとなります。

理由③金融庁お墨付きの商品ばかりなので安心

つみたてNISAのラインナップに並ぶ商品は、金融庁の厳しい審査を通過した優良商品のみとなっています。

投資信託の中には、必要以上に手数料をとる”ぼったくり商品”もたくさん存在します。

しかしNISA制度は、国民に投資を始めてもらうために国が推奨している制度なので、そのような”ぼったくり商品”は弾かれているんですね。

つまり、つみたてNISAの商品は全て、金融庁の”お墨付き”ということです。

つみたてNISAは証券口座を開設すれば誰でも利用できる制度なので、資産運用を始めるのであれば、この制度を利用しない手はありません。

資産運用を始める前に抑えておくべき2原則

資産運用を始める前に、以下の注意点だけ頭に入れておいてください。

- 資産運用の目的を明確に

- 投資は余剰資金で始める

1つずつ解説していきます。

資産運用の目的を明確に

資産運用を始める目的を明確にしておきましょう。

- 老後資金のため

- 子どもの養育費のため

- マイホーム購入のため

など、なんでもOKです。

なぜ資産運用を始めるのか。これがハッキリしていないと、株価が暴落した際に焦って売ってしまう原因になります。

投資は余剰資金で始める

投資は必ず余剰資金で始めましょう。間違っても生活費を削って投資するなんてことのないようにしてください。

理由は単純で、生活費まで投資に回してしまうと平常心が保てなくなるからです。

そもそも自分の生活を豊かにするため、メンタルを安定させるために始めたのに、生活費まで資産運用に回してしまうと、常に値動きが気になってしまいメンタルが安定しません。これでは本末転倒ですね。

前述した通り、つみたてNISAであれば100円から積み立てが可能なので、生活に支障のないよう、無理のない運用を心掛けましょう。

まとめ:証券口座を開設してつみたてNISAを始めてみよう

20歳以上(2023年1月からは18歳以上)であれば、証券口座を開設するだけで、誰でもつみたてNISAを始めることができます。

証券口座の開設は、楽天証券やSBI証券などのネット証券がおすすめです。ネット証券であれば、取引や手続きが全てネットで完結するため店舗に足を運ぶ手間も要らず、実店舗がないぶん手数料も安く設定されています。

\SBI証券で口座開設(無料)/口座数はネット証券No.1/

以下の記事で、SBI証券での口座開設の方法を画像付きでまとめているので、ぜひ参考にしてみてください。